«از جهت فقهی، بانک مرکزی یا دولت تا چه میزانی مجاز به خلق اعتبار پول است؟» در شرایط اضطراری مانند جنگ یا بازسازی مناطق ویرانشده، این امر ممکن است ضرورت یابد، اما آیا «کسری بودجه دولت» که تنها به قشر محدودی از جامعه (مثلاً پانزده میلیون کارمند و بازنشسته) مربوط میشود، میتواند مجوزی فقهی برای خلق نقدینگی باشد که تورم ناشی از آن، کل جمعیت هشتاد و پنج میلیونی کشور را تحت فشار قرار میدهد؟

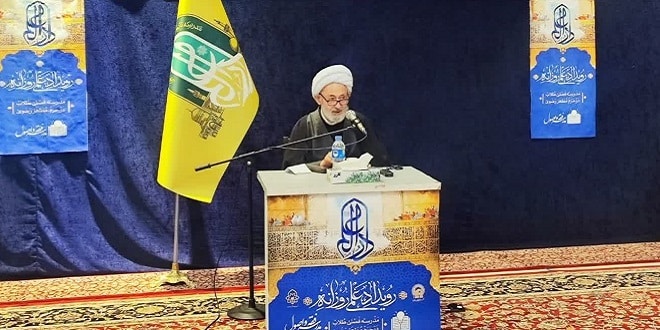

به گزارش خبرنگار اجتهاد، مدرسه فقه و اصول دارالعلم در رویداد علمی فصل پاییز ، میزبان نشستی تخصصی با موضوع «نقش ملاکات در فقه معاملات» بود. این نشست که در جوار حرم مطهر رضوی، در مدرسه میرزا جعفر دانشگاه علوم اسلامی رضوی برگزار گردید، با ارائه حجت الاسلام والمسلمین حسن آقانظری همراه بود. این استاد حوزه علمیه قم در دو جلسه متوالی، ضمن تبیین ابعاد فقهی و اقتصادی، به واکاوی ملاکهای حرمت ربا و چرایی شدت تحریم آن در شریعت اسلام پرداخت.

ضرورت فقهی واکاوی ملاک ربا در بستر جهانی

استاد آقانظری در ابتدای نشست اول، به تبیین علت انتخاب موضوع «ملاک حرمت ربا» در میان سایر معاملات فقهی پرداخت. وی با اشاره به وجود بیش از پنجاه و سه کشور اسلامی و جمعیت بالغ بر دو میلیارد و سیصد میلیون مسلمان در جهان، تأکید کرد که امروزه نظام بانکی و قراردادهای مالی مرتبط با آن، به فراگیرترین و گستردهترین قراردادی تبدیل شده است که تقریباً تمام این جمعیت با آن سروکار دارند. او خاطرنشان ساخت که هیچ قرارداد دیگری در گستره جهانی، چنین نفوذ و فراگیریای را ندارد.

وی برای ملموس ساختن این گستردگی، مثال زد که: «حتی یک چوپان که با سی گوسفند در کوهها زندگی میکند و کمترین ارتباط اجتماعی را دارد، نمیتواند بدون ارتباط با بانک به زندگی خود ادامه دهد.» این فراگیری، بحث پیرامون ربا را از یک مسئله فردی، مانند قرضهای ربوی محدود در بازارها یا روستاها، به یک چالش کلان، ساختاری و سیستماتیک در مقیاس جهانی تبدیل کرده است که مستلزم مداقه فقهی عمیق است.

بانکداری مدرن و «خلق پول»: مکانیزمی فراتر از قرض فردی

استاد آقانظری در ادامه، به تشریح ساختار اصلی و متعارف بانکها در سراسر جهان پرداخت و بیان داشت که بانکها اساساً دو کار مشخص را دنبال میکنند: نخست، جذب سپرده و پرداخت بهرهای ثابت (مثلاً پانزده درصد) به سپردهگذار و دوم، اعطای تسهیلات و در مقابل، دریافت بهرهای بالاتر (مثلاً بیست درصد) از متقاضیان وام.

نکته کلیدی که استاد آقانظری بر آن تأکید کردند، تفاوت ماهوی عملکرد بانک با یک قرضدهنده فردی است. یک فرد، مبلغ مشخصی را برای یک بار قرض میدهد و تا زمان بازگشت آن پول، دیگر نمیتواند آن را به جریان بیندازد. اما بانک با مکانیزمی به نام «خلق پول» یا «خلق نقدینگی» عمل میکند.

او این فرآیند را اینگونه توضیح داد: «بانک صد هزار تومان را به عنوان تسهیلات به فردی میدهد. آن فرد پول را خرج میکند و پول نهایتاً به بانک بازمیگردد. بانک طبق قانون، درصدی از آن (مثلاً بیست درصد) را به عنوان ذخیره قانونی نگه میدارد و مابقی (هشتاد هزار تومان) را مجدداً وام میدهد. این چرخه بارها تکرار میشود و آن صد هزار تومان اولیه، در عمل به سیصد و چهل هزار تومان یا بیشتر تبدیل میشود.» این توانایی «خلق پول»، قدرتی است که منحصراً در اختیار نظام بانکی قرار دارد و پیامدهای اقتصادی گستردهای به همراه میآورد.

از اسکناس اعتباری تا «اعتبارِ پول»: چالش فقهی خلق نقدینگی

موضوع ربای بانکی، «پول» است. استاد حوزه علمیه قم در این بخش به ماهیت پول در دنیای امروز پرداخت و تصریح کرد: در گذشته، پول حقیقی مانند درهم و دینار (طلا و نقره) وجود داشت، اما امروزه با «پول اعتباری» یا همان اسکناس سروکار داریم؛ کاغذی که بانک مرکزی چاپ میکند و عقلا آن را به عنوان مال دارای ارزش پذیرفتهاند.

با این حال، وی نکتهای بسیار مهمتر را مطرح کرد و آن اینکه در اقتصاد کنونی، تنها ده درصد حجم پول به صورت اسکناس (پول اعتباری) است و نود درصد آن را «اعتبارِ پول» تشکیل میدهد. «اعتبار پول» دیگر نیازی به چاپ کاغذ ندارد و صرفاً به صورت اعداد و ارقام در حسابهای بانکی ثبت میشود. وقتی بانک به فردی ده میلیارد تومان وام میدهد، لزوماً این مبلغ را به صورت اسکناس در گاوصندوق خود ندارد، بلکه صرفاً عددی را در حساب فرد «اعتبار» میکند.

این سهولت در خلق «اعتبار پول» منجر به طرح یک پرسش فقهی جدی میشود: «از جهت فقهی، بانک مرکزی یا دولت تا چه میزانی مجاز به خلق اعتبار پول است؟» به گفته وی، در شرایط اضطراری مانند جنگ یا بازسازی مناطق ویرانشده، این امر ممکن است ضرورت یابد. اما آیا «کسری بودجه دولت» که تنها به قشر محدودی از جامعه (مثلاً پانزده میلیون کارمند و بازنشسته) مربوط میشود، میتواند مجوزی فقهی برای خلق نقدینگی باشد که تورم ناشی از آن، کل جمعیت هشتاد و پنج میلیونی کشور را تحت فشار قرار میدهد؟

تحلیل فقهی ملاک حرمت: از «مبادله» تا «تبدیل» مال خارجی به ذمه

استاد آقانظری پس از تبیین بستر اقتصادی، به ملاک اصلی حرمت ربا از منظر فقهی بازگشت. وی با مقایسه ماهیت «قرض» با سایر قراردادها مانند بیع، اجاره، و صلح، تفاوت بنیادین آن را آشکار ساخت. در بیع، کالا با پول مبادله میشود و در اجاره، منفعت کالا با پول مبادله میشود. اما در قرض، «مبادلهای» صورت نمیگیرد، بلکه «تبدیل» رخ میدهد.

وی توضیح داد: «وقتی من صد هزار تومان به شما قرض میدهم، این مال خارجی و عینی را به یک مال کلی ما فیالذمه تبدیل میکنم. قرض یعنی قطع رابطه مالکیت من با این پول خارجی.» پس از قرض، قرضدهنده دیگر مالک آن پول عینی نیست، بلکه مالک صد هزار تومان در ذمه (تعهد) قرضگیرنده است.

مالی که در ذمه قرار دارد، یک مال نسوز، محفوظ و ثابت است؛ اما ویژگی منفی آن این است که «زایندگی» و «جریان» ندارد. از سوی دیگر، پول عینی که به تملک قرضگیرنده درآمده، اگر سودی به همراه داشته باشد، این سود تابع مالکیت جدید آن است. همانطور که ثمره یک درخت متعلق به مالک درخت است، سود حاصل از پول نیز متعلق به مالک فعلی آن (قرضگیرنده) است.

بنابراین، از دیدگاه فقهی، درخواست بهره (سود) از سوی قرضدهنده توجیه عقلایی ندارد؛ زیرا او دیگر مالک آن مال خارجی نیست که بخواهد سود آن را مطالبه کند. او تنها مالک مال ما فیالذمه است که ذاتاً سودآور نیست. به همین دلیل، شارع مقدس با شدت تمام این نوع معامله را حرام اعلام کرده است، چرا که در آن، هم اصل سرمایه و هم بهرهای معین به صورت تضمینشده مطالبه میشود؛ ویژگیای که در هیچ قرارداد عقلایی دیگری یافت نمیشود. آیه شریفه «لا تَظلِمونَ وَ لا تُظلَمون» نیز به همین حقیقت اشاره دارد: اصل سرمایه حق شماست (تا مظلوم واقع نشوید) اما گرفتن بهره، ظلم به دیگری است.

ربای قرضی در «منظومه فقهی»؛ حریمبانی شارع از طریق عقود

استاد آقانظری در نشست دوم، بحث را با طرح یک ایده محوری ادامه داد: حرمت ربا یک حکم تکبعدی و منفرد نیست، بلکه یک «منظومه» یا «نظام» فقهی است که دارای حریمهای متعددی است. شارع مقدس برای جلوگیری از وقوع ربای قرضی (ربای در وام)، قراردادهای دیگری را به گونهای تنظیم کرده است که راههای فرار و حیلههای شرعی برای دستیابی به همان نتیجه حرام، مسدود شوند.

کلاه شرعی؛ بازی با الفاظ یا تغییر واقعیت؟

وی برای روشن ساختن این مفهوم، به برخی حیلههای رایج اشاره کرد. برای مثال، فردی به جای قرض ربوی، میگوید: «من این صد میلیون تومان پول را به صورت نسیه به تو میفروشم به قیمت صد و بیست میلیون تومان برای شش ماه دیگر.» یا ممکن است بگوید: «این پول را به تو اجاره میدهم و در پایان مدت، اصل پول و مالالاجاره را بازگردان.»

به گفته استاد آقا نظری، این موارد صرفاً «بازی با الفاظ» است و واقعیت معامله را تغییر نمیدهد. معاملات دارای حقایق خارجی و ارتکاز عقلایی هستند. هرچند فرد قصد بیع یا اجاره کند، اما عقلا این عمل را همان قرض ربوی میدانند که صرفاً نام آن تغییر کرده است. ماهیت پول به گونهای است که ارزش مصرفی و ارزش مبادلهای آن یکسان است و از این رو، قابل فروش یا اجاره به معنای رایج در سایر کالاها نیست.

مصادیق حریمبانی از ربای قرضی

شارع مقدس برای پیشگیری از همین حیلهها، یک «سیم خاردار» به دور ربای قرضی کشیده و حریمهایی را تعیین کرده است. آقانظری به سه مورد از مهمترین این حریمها اشاره کردند:

۱. حرمت ربای معاملی: شارع معامله کالاهای مکیل و موزون (پیمانهای و وزنی) را با دریافت اضافهای از همان جنس (مانند فروش یک کیلو گندم در برابر یک کیلو و نیم گندم در آینده) حرام کرده است. اگر ربای معاملی جایز بود، مردم به سادگی ربای قرضی را رها میکردند و با تبدیل پول به یک کالای وزنی مانند گندم، همان هدف را به شکلی دیگر محقق میساختند. حرمت ربای معاملی، راه این فرار را مسدود میکند.

۲. حرام بودن بیعالعینه: بیعالعینه به معاملهای گفته میشود که در آن، فردی کالایی را به صورت نقد به دیگری میفروشد و بلافاصله همان کالا را به صورت نسیه و با قیمتی بالاتر از او خریداری میکند. نتیجه این دو معامله، پرداخت پول کمتر و دریافت پول بیشتر در آینده است که دقیقاً همان ربای قرضی است. فقه اسلامی این نوع معامله را (در صورتی که معامله دوم شرط معامله اول باشد) باطل میداند تا از این طریق نیز جلوی حیله شرعی گرفته شود.

۳. شرط قبض در معامله نقدین: در معامله طلا و نقره (یا هر پولی که رایج باشد)، قبض و اقباض (رد و بدل کردن) در همان جلسه معامله شرط صحت است. اگر این شرط وجود نداشت، فردی میتوانست یک دینار را به صورت نسیه به یک دینار و دو درهم برای شش ماه دیگر بفروشد و عملاً همان ربای قرضی را در قالب فروش انجام دهد. الزام به قبض، امکان چنین معامله نسیهای را از بین میبرد.

این سه نمونه و موارد مشابه نشان میدهند که تحریم ربا یک نظام یکپارچه است و شارع با نگاهی جامع، تمام راههای منتهی به آن را مسدود کرده است.

پاسخ فقهی به توجیهات اقتصادی بهره: رد نظریه «ترجیحات زمانی»

استاد آقانظری در بخش پایانی، به بررسی توجیهات اقتصادی رایج در غرب برای بهره پرداخت. وی به نظریات اقتصاددانی به نام «بوم باورک» (Eugen Böhm von Bawerk) اشاره کرد که شانزده سال بر روی توجیه بهره کار کرده و نظریات او اقتصاددانان بسیاری را تحت تأثیر قرار داده است. دو توجیه اصلی او (بوم باورک) عبارتند از:

۱. ترجیحات زمانی (ارزش زمانی پول): این نظریه میگوید ارزش پول نقد امروز، بیشتر از ارزش همان مقدار پول در آینده است. بنابراین، وقتی فردی پولش را قرض میدهد، در واقع این «ارزش زمانی» را به قرضگیرنده منتقل میکند و بهرهای که میگیرد، مابهازای همین ارزش است.

۲. هزینه فرصت: پول نقد، فرصتهای سرمایهگذاری متعددی را برای صاحبش ایجاد میکند. با قرض دادن، این فرصتها از او سلب میشود و بهره، جبرانی برای این فرصت از دست رفته است.

استاد آقانظری در پایان و در پاسخ به این توجیهات، مجدداً بر ماهیت فقهی قرض تأکید کرد. وی تصریح کرد که وقتی قرض صورت میگیرد، نه تنها خود پول، بلکه تمام ارزشها و فرصتهای وابسته به آن نیز به مالک جدید (قرضگیرنده) منتقل میشود. قرضدهنده با قطع رابطه مالکیت خود، دیگر حقی بر ارزش زمانی یا فرصتهای آن پول ندارد. پاسخ فقهی به تمام این توجیهات اقتصادی، درک صحیح از ماهیت «قرض» به عنوان «تبدیل» و «قطع کامل مالکیت» است.

شبکه اجتهاد اجتهاد و اصول فقه, حکومت و قانون, اقتصاد و بازار, عبادات و مناسک, فرهنگ و ارتباطات, خانواده و سلامت

شبکه اجتهاد اجتهاد و اصول فقه, حکومت و قانون, اقتصاد و بازار, عبادات و مناسک, فرهنگ و ارتباطات, خانواده و سلامت

پول اسلامی یعنی طلا و نقره؟ یعنی اگر مثلا یک فلز گرانبهای دیگر یا اصلا یک چیز دیگری غیر از فلزات پشتوانه پول باشد اسلامی نیست؟ اسلامی یعنی چی؟ یعنی اسلام آن را امضاء کرده است یا یعنی اسلام آن را تشریع کرده است؟ مثلا میتوانیم بگوییم این بیع اسلامی است، این اجاره اسلامی است؟

آیا پول فعلی خلاف عقل و خلاف تاریخ بشر است؟ یعنی در طول تاریخ در همه نقاط عالم پول، طلا و نقره بوده است؟

سوالات بنده برای دقیق تر شدن بحث و استدلال است و گرنه اینکه پول باید یک پشتوانه روشن داشته باشد و به هر بهانه ای بالا و پایین نرود، بنظرم یک مطلب بدیهی است.

مخاطب این سخن بنده پانوشت پایین (از اقای کریمی) است، نه متن اصلی که بالا نوشته شده است.

بنام خدا – شناخت پول اسلامی – اقتصاد اسلامی -بسمه تعالی – با سلام خدمت دکتر جعفر قادری نماینده محترم مجلس شورای اسلامی – حل مسایل اقتصادی به طور زیر بنایی وابسته به این است که مساله پول و بانک حل و فصل شود. اقتصاد اسلامی به پول اسلامی وابسته است. پول اسلامی به حکم قاعده لاضرر و لاضرار فی الاسلام – یعنی طلا و نقره – عقل و تاریخ بشر هم این موضوع را تصدیق و تایید می نماید. حتی قانون بانکداری ۷۰ سال قبل هم ارزش یک ریال را برابر وزن معینی از طلای عیار بالا قرار داده است. حفظ ارزش پول ملی هم وابسته به این است که دولت و بانک سپرده های مردم را به ارزش سکه طلای رسمی کشور تضمین نماید. البته و صد البته ابر بدهکاران بانکی هم باید پول های به یغما برده را به اررش سکه طلا به خزانه کشور بازگردانند. (از حلقوم آنها باید بیرون آورده به بیت المال بازگرداند.) قرض الحسنه زمانی رواج پیدا می کند که طرفین با ارزش سکه طلا با هم توافق نمایند. بسیاری از دعاوی و اختلافات بین مردم در این صورت بر طرف خواهد شد. ارزش پول ملی تضمین می شود . مردم به بانک و دولت اسلامی اعتماد کرده سرمایه ها برای تولید به کار گرفته می شود .در قراردادهای پیمانکاری دولت مجبور نمی شود تا چند برابر مبلغ اولیه به عنوان حق و ناحق تعدیل بپردازد.بسیاری از مفاسد و کاغدبازی های اداری خودبخود برطرف می شود. اقتصاد هم شکوفا خواهد شد ان شاءالله- علی اصغر کریمی – دانشجوی ارشد دانشگاه شیراز.